【中国基金报】资本市场的中年危机及对策

在2016年 8 月 25 日由中国基金报主办的中国私募基金高峰论坛暨英华榜颁奖典礼上,信璞投资公司合伙人归江发表了“资本市场的中年危机兼论对策”的主题演讲。基金君整理如下,以飨读者。

信璞投资合伙人归江:

从近日发布的银行中报看,不少银行的理财和私人银行资产保持了 30%以上的高增长。与此同时存款更加的活期化,整体存款利率下降远超预期。过剩的社会资本就像中年人的脂肪一样迅速堆积。理财行业就像减肥行业一样得以应运而生。用些简单的生理现象来解释资本市场,可能比现代金融学说更容易理解。

年轻人每天要摄入 2000 卡路里的食物,身体也会消耗 2000 卡路里的能量。人到中年,我们依旧习惯每天吃 2000 卡路里食物,但是能量消耗却降到了 1000 卡路里。每天多出来的的那 1000 卡路里能量就成为脂肪囤积在身体各个部位。

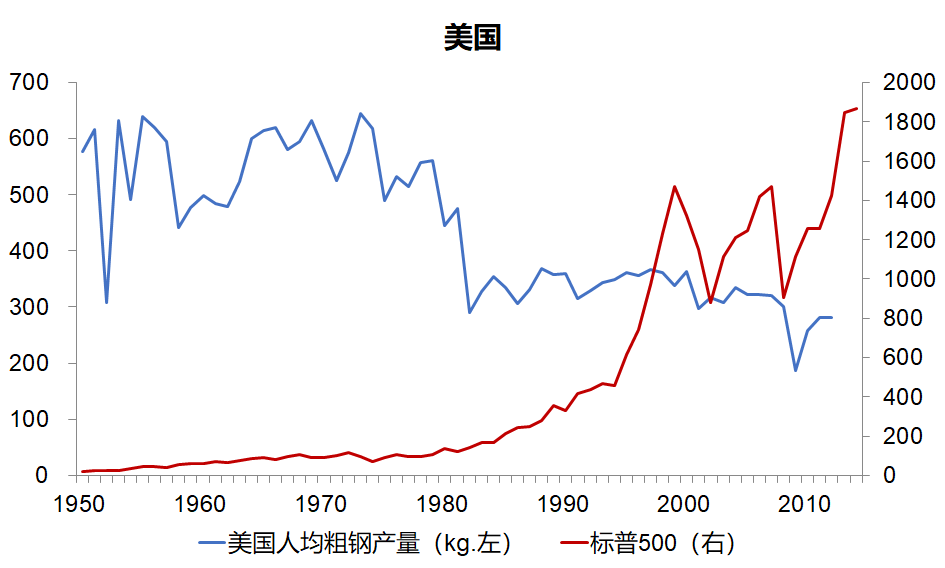

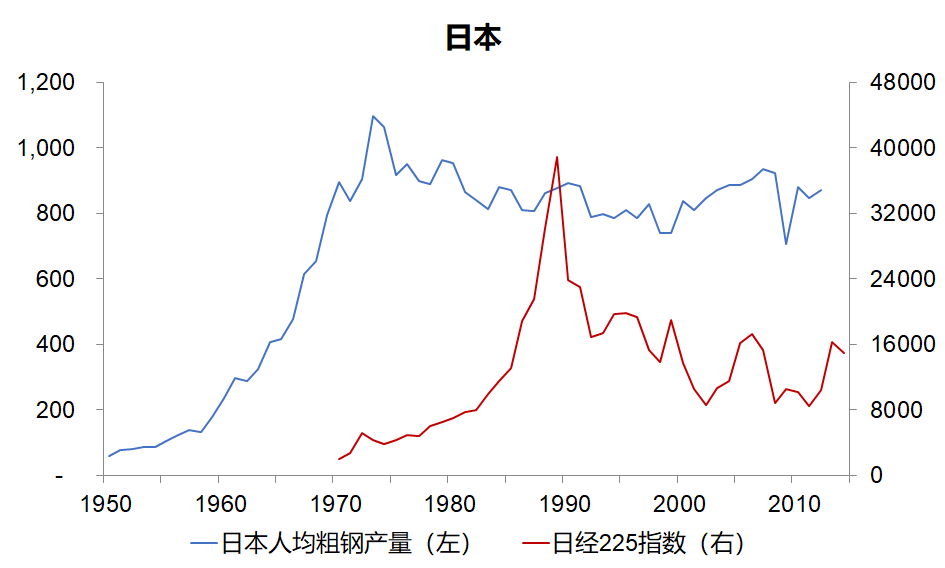

经济体和人体一样存在着这样的生命周期特征。如果我们用人均钢产量理解为经济体的骨骼增长,理财资本就像脂肪一样堆积在房地产和各类金融资产中。信璞几年前的研究就发现了经济体的发育规律。

美国、日本、德国的人均钢产量一旦停滞在历史高点,就意味着工业化的高峰期已经过去。从此以后,房价和股票指数就开始长期攀升再不回头。相对健康的社会脂肪堆积周期大概在 15 到 20 年左右时间,资产价格的涨幅差不多在 10 倍左右。

在中国人均钢产量到顶的当下,我们也同样地出现了脂肪囤积的理财困境。即便是在资本最为饥渴的房地产行业,龙头企业的负债率下降和提高分红的趋势。因此,在经济体走向中年期的过程中,资本过剩,利率大幅下降,优质资产荒可能是未来 20 年的主基调。

资本青春期-台湾案例

社会刚刚步入资本过剩期所体现出来投资者行为非常酷似少年进入青春期的心理表现。喜欢新鲜,猎奇和变幻的投资故事,对传统资产高度的反感和叛逆。不过不用几年,我们被被撞得头破血流的时候,就重新开始静下心来接受最为传统的安排。

《台湾股市大泡沫》这本书就向我们展示了这样的青春故事。从 1986 之后的十年间,台湾的社会资本就像泛滥洪水一样展开了一场全民资产大增值的社会实验。在无数同胞们倾家荡产之后,总算发现了两条大河可以引流社会资本,获得稳健额度长期增值——那就是大盘蓝筹股和台北的房产。

在十多年的资本增值社会大实验中,台湾居民的贫富差距迅速拉大,居民可支配收入的差距倍数从 4 倍扩大到 5 倍以上。资本青春期和我们孩子的青春期一样,每个国家和每个家庭都要亲自走一遭才不枉此生。中国的资本青春期也刚走了大半场,大中城市房价增长规律已然形成共识,唯有蓝筹股大家还心怀芥蒂。

中等收入陷阱

有本畅销书《21 世纪资本论》,引用了很多历史分析最终告诉大家一个简单的道理:只有拥有股权资本才能在投资长跑中获胜。A 股市场这些年也是,即便股票基金的业绩波动如此之大,但是也创造了年化接近 20%的高额回报。

帕累托在他的《精英的衰退》的小册子里说,“在各个社会,精英阶层就像一辆公交车,一直满座,但是却不断变动。”如果我们不能理性地接受市场的风险和波动,家庭资产一定会长期缩水。其实我们只要观察指标股的控股股东结构,大致就可以知道这个地方贫富差距的水平。陷入中等收入陷阱的地方,往往是那些龙头公司为少数家族所控制的地方。而那些蓝筹股为养老金和共同基金等公众所拥有的地区,往往是分配相对平均的福利国家,比如挪威,日本和美国。

管理大师德鲁克最早洞察这个规律。当他发现通用汽车在 1950 年率先成立投资于资本市场的职工养老金制度时,就预言养老金资本主义时代的到来将大大改善劳资关系和社会贫富差距。现在通用汽车养老金规则已然成为发达国家养老金制度的国民范本。即便通用汽车经历了数次破产风潮,但是它的养老金却长期处在全球前 50 大养老金机构之列。

治水专家潘季驯

《万历十五年》里提到明朝的一位治水专家潘季驯。他的治水经验对我们理解当下资本泛滥很有启发。在黄河决堤时,很多人想当然地认为,水多了就该排水,因此要挖宽河道,多搞支流,水就自然排走了。但是结果却是河道越宽,水流越慢,泥沙淤积越严重,反而导致河床抬高,决堤风险更加恶化。而潘季驯则采取“河道紧缩”策略。他不但收紧河道,还把周边河流引到黄河干流中来。随着水速增加,流沙自浚,结果他的“建堤束水,以水攻沙”的策略大获成功。

我们当下的资本市场面临着同样的抉择。面对资本泛滥,大家倾向于创办越来越多的交易所和金融产品,希望借此分流资本。但是这些新产品的治理缺陷,深度不足,收益不稳,反而让老百姓越来越困惑和恐惧,金融市场反而越来越动荡。

OECD 和韬睿所提供的养老金报告显示,股票和指数基金始终是几十年来全球养老金机构的最大投资部位。这条最大的干流如果得不到束流和深挖,再多的金融创新也稳定不了资本市场。过剩资本巨额社会资本不得不流向另外一条投资干流-房地产市场。结果就是救了富人的资本增值,却推高了老百姓的住宅消费成本,引发更大的不安和贫富差距。

潘季驯的治水经验提示我们,引导社会资本投资蓝筹,扶植民族指数基金机构,这可能是治理资本过剩洪灾的关键所在。

他山之石-税收手段引流长期投资

如何束流短期资本形成长期投资?发达国家的社会实验给了我们很多有益的经验。日本通过个人所得税抵免手段,鼓励居民持续购买养老和健康保险。日本还成立了低成本的邮储保险,用保险方式募集的长期资本投入地方政府的基础设施建设,一举化解了资本过剩和地方投资债务风险问题。新加坡的中央公积金制度也是用税收减免手段,鼓励居民的住房,保险和基金这样的长期投资。因为拥有这些长期资本,淡马锡能够以极低的价格投资中国银行,凯德置地可以从容地囤积中国的地铁物业,为新加坡人民提供优质的长期养老资产。而中国老百姓的养老资产却在 3%的低收益情况下持续贬值。

在美国,政府除了用 401K 的个人所得税递延手段鼓励老百姓长期投资于市场化的指数和公募基金,还对一年以内的短期交易征收高额资本利得税以引导长线投资。

在日本 80 多年的保险历史中,保险公司的破产的主要原因不是因为投资过多的股票,而是投资过于短期化。在 2000 年左右,长期利率下行的后期,长期资产的收益率暴跌,资产荒导致那些不断用短期投资续期来获取回报的公司突然失去了保单成本相匹配的资产,由此出现集中破产潮。即便日本股票市场长期低迷的当下,日本保险公司在国内外的股票投资比例还是保持在较高水平。

这些国家的历史经验和教训告诉我们,过于短视而规避风险资产,无论对机构还是家庭都是温水煮青蛙一样的梦魇。

田忌赛马-从压岁钱做起

即便全世界的股票的长期回报都在 10%以上,但是老百姓在股东卡上却永远看不到赚钱的迹象。在专业和情绪能力极不对称的交易中,散户每一次交易就增加一次损失的风险。投资者极度关心资本市场和宏观经济的短期信息,那是因为以流动性为代价的资本信用关系极其脆弱。上市公司和机构投资者,机构投资者和客户的关系就像蜘蛛网一样,随时就会被一阵风吹断。

在智者如云的资本市场,如果我们把自己的专业认知放低到中等马的水平,却不妨去驯服那些最笨的股票,成功的概率自然会有所增加。而高股息的蓝筹股无疑是最笨的下等马。但是剩余资本者无不是在职场和产业界里打拼出来的精英人士。让他们认同这样的投资策略很难。所以我尝试建议亲友和这些精英朋友们不妨拿孩子的压岁钱做个实验,变成一只只买高股息的蓝筹股的财商教育基金。

我们发现在欧洲市场,宝马和欧莱雅的家族股权从来没有出售过,家族成员只能拿股权的分红作为日常开销。宝马的匡特家族的女继承人曾被骗财又骗色,但是她的财务状况不受影响。就是因为家族股权不卖,砸了鸡蛋还有母鸡在。我们也应该早早培养孩子的理财常识: 本金+分红,母鸡+鸡蛋。让孩子们养成本金作为长期投资,分红作为日常开销的理财习惯。我们相信,如果让孩子们坚持记个五年账,再和父母的理财业绩比一比,简单的真相就会大白于天下。

遵循常识和信任这样的简单法则,才是解救大众于中年资本危机的传统智慧吧?

- Log in to post comments

评论(0)